個人型確定拠出年金(iDeCo)のメリットとは?!

iDeCoの最大メリットは税制優遇

個人型確定拠出年金(iDeCo)は、老後資金としてだけでなく、住宅ローンの繰り上げ返済や教育資金などにも活用できる資産形成のひとつです。iDeCoをおすすめする理由、税制優遇のメリットについて説明したいと思います。

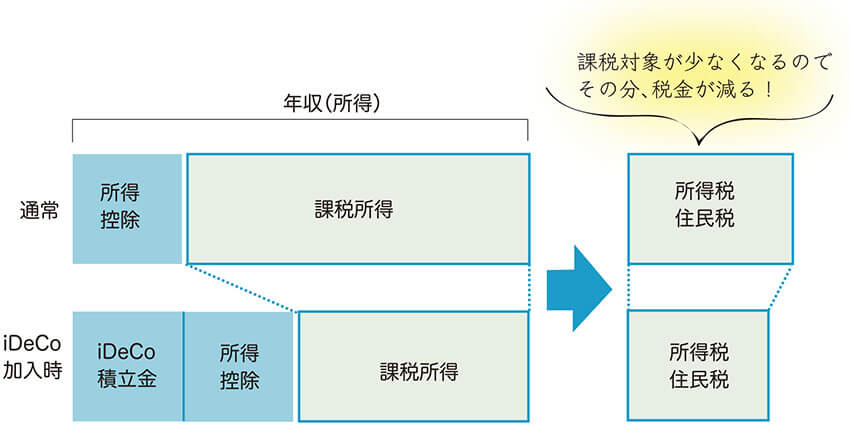

1つめの大きなメリットは、掛け金が全額所得控除の対象になることです。所得税、および住民税は所得に応じて課税されます。iDeCoの掛け金が控除されれば、所得が減るので、結果的に支払う税金が減ります。

税率は、7段階に区分されており、所得に応じて控除額が決まっています。次の速算表で簡単に所得税額が計算できます(課税される所得金額×税率−控除額)。所得が多い人ほど、税率が大きく、大きな額の税金を支払っているのがおわかりになると思います。

iDeCoの掛け金は全額所得控除になる

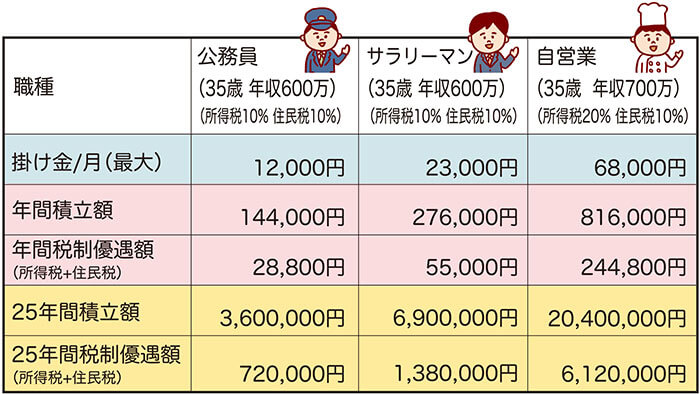

iDeCoの掛け金は全額所得控除の対象になるといいましたが、実際にはどれくらい節税できるのでしょうか。iDeCoの掛け金は職業別に上限が設けられていますが、最大金額の掛け金で積立した場合をシミュレーションしてみました。1年間の節税額をもとに、25年積立した場合をみると、かなりの金額になりますね。

とくに自営業の方は、節税効果が大きいのがメリットだと思いますし、積立額も25年では2000万を超えます。しっかり老後資金をつくってほしいと思います。

運用益が非課税になるのもメリット

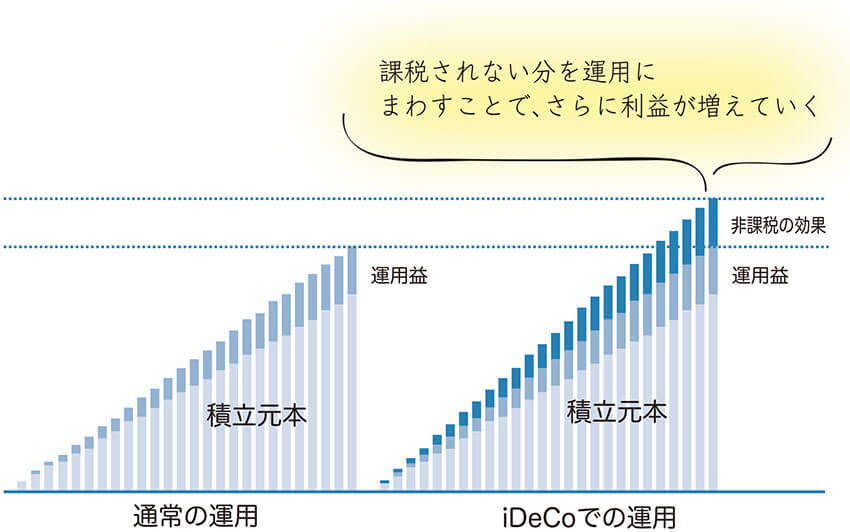

掛け金の控除額も大きいですが、運用益が非課税になるのも利点です。通常は運用益に対して20.315%の税金がかかりますが(1万円の利益が出たら2,031円の税金がかかる)、iDeCoの運用益は税金がかかりません。運用によって増えた分をさらに投資に回すことで、利益がどんどん増えていきます。

たとえば月額2万円で3%の利回りの商品を運用した場合、非課税ならば課税される場合に対して10年間では8万円ほどの差がでます。これが30年になれば91万円、40年になれば182万円というように長期になればなるほど節税+運用効果はさらに大きくなります。ただし、運用益がでなければこのメリットは小さくなりますので、運用商品は慎重に見直していきたいものです。

受け取るときに大きな控除

積立金の受け取り方は年金(分割)でもらうか、一時金としてもらうかは選択できます。いずれも一定金額までは非課税になります。受け取り方法については非課税枠や開始時期を総合的に判断する必要がありますが、税制優遇を受けながら年金資産をつくれる方法だと思います。

ファイナンシャルプランナー。外資系金融機関を経て、現在は独立系FP事務所おかねの相談室(嶋田商事株式会社)に所属。お客様に合わせた実行しやすい提案・アドバイスをします。